Vorteile von cTrader Zero Spread

Erreichen Sie maximalen Gewinn mit nahezu nicht vorhandenen Spreads, dank unserer Partnerschaft mit zahlreichen Liquiditätsanbietern

Ob Sie algorithmisch handeln oder es vorziehen, Strategien erfahrener Trader zu kopieren, cTrader Zero Spread ist Ihr idealer Begleiter für jede fortgeschrittene Strategie.

Ideal für hochmoderne Handelsstrategien

Entdecken Sie die neuen Funktionen Ihres cTrader Zero Spread-Kontos: Erleben Sie die Kraft und Geschwindigkeit der cTrader Cloud-Technologie gepaart mit No Dealing Desk-Ausführung.

Breites Spektrum an Handelsinstrumenten:

33 Währungspaare, Spot-Verträge für Gold und Silber.

Zero Spreads:

Genießen Sie die Vorteile unserer strategischen Partnerschaft mit mehreren Liquiditätsanbietern.

Hebelkraft:

Nutzen Sie einen hohen Hebel – bis zu 1:1000 für Währungspaare und 1:400 für Gold und Silber.

Ideal für cTrader Copy:

Replizieren Sie leicht die Strategien von Top-Anbietern.

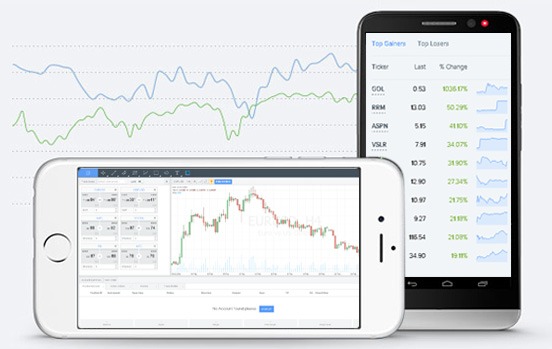

cTrader

Auf solche Weise ist Slippage zwischen dem Preis, den Sie im Terminal sehen, und dem Preis der Ausführung möglich. Dabei kann Slippage auch zu Ihren Gunsten sein. Infolge von der enormen Liquidität von Providern gibt es gewöhnlich überhaupt kein Slippage oder es ist gering. Bei der niedrigen Liquidität oder starken Volatilität ist Slippage normalerweise höher, als auf dem ruhigen Markt.

-

Stop order

Wenn der Stop-Preis Niveau in cTrader erreicht wird, wird der Anruf zur Ausführung der Order über Bridge zum Handelssystem übertragen, wo die Ausführung über NDD-Technologie zum besten Marktpreis der Liquiditätsprovider zum Zeitpunkt ausgeführt, wenn die Order das System erreicht. Bei den Stop Ordern ist ebenso wie bei den Marktordern Slippage zwischen dem Stop-Preis und dem Ausführungspreis möglich. Dabei kann Slippage auch zu Ihren Gunsten sein. Mehr Informationen über Besonderheiten der Marktausführung finden Sie oben.

-

Limit order

Wenn der Limit-Preis Niveau in cTrader erreicht wird, wird der Anruf zur Ausführung der Order über Bridge zum Handelssystem übertragen. Es soll darauf hingewiesen werden, dass teilweise Orderausführung möglich ist. Zum Beispiel möchten Sie 200 Lots EUR/USD zum Preis 1.27500 kaufen. Wenn zu diesem Preis nur 100 Lots verkauft werden, beträgt Ihr Geschäft 100 Lots, d.h. es ist genau der Betrag, welcher real auf dem Markt verfügbar ist. Die teilweise Ausführung kommt selbstverständlich nur dann vor, wenn Sie mit größeren Lots arbeiten.

Außerdem muss man darauf hinweisen, dass bei der Anwendung von Limit Order Sie nie den schlechteren Preis erhalten, als der von Ihnen in der Order angegebene Preis, d.h. Sie erhalten entweder den angegebenen Preis, oder den Ausführungspreis, der besser als der angegebene ist.

-

Marginanforderungen

Erreicht bzw. unterschreitet die "Equity" (laufende Zahlungsbilanz unter Berücksichtigung der offenen Positionen) zu irgendeinem Zeitpunkt die 20%-Marke der durch die offenen Positionen gesicherten Marge (der jeweiligen Sicherheitsleistung), ist der Dealer berechtigt, eine oder auch alle offenen Positionen zur Sicherstellung der Marginanforderungen nach seinem Ermessen zu schliessen.

Die Höhe der Hebelwirkung variiert je nach Volumen der offenen Positionen:

- 1:1.000 bis zu 1.000.000 USD

- 1:500 bis zu 5 000 000 USD

- 1:200 bis zu 10 000 000 USD

- 1:30 mehr als 10 000 000 USD

Die Höhe der Hebelwirkung für CFD METALS-Symbole variiert je nach Volumen der offenen Positionen:

- 1:400 bis z 1 000 000 USD

- 1:200 bis z 5 000 000 USD

- 1:30 bis z 10 000 000 USD

An Feiertagen können die Marginanforderungen bis 3% erhöht werden (d.h. die maximale mögliche Leverage zu dieser Zeit ist 1:33). Bis zur Schließung der Börsensitzung soll der Kunde seine offene Position mit den erhöhten Marginanforderungen in Einklang bringen. Der Kunde ist verpflichtet seine offene Position in Übereinstimmung mit den erhöhten marginalen Anforderungen mindestens 30 Minuten vor der Endezeit des Handels zu bringen.

Spezifikationen von Kontrakten

1 Das maximale mögliche Volumen für eine Position in Lots.

2 Die Zahlen in den Spalten sind die Punkte, die einer offenen Position eines Kunden abgezogen werden, wenn sie auf den nächsten Tag verschoben wird. Diese Werte werden auf der Basis der Unterschiede zwischen kurzfristigen Zinsen errechnet. Da der Wertstellungstag der zweite Geschäftstag nach dem Geschäft ist, ist Montag der Wertstellungstag für Transaktionen, die am Mittwoch eingegangen sind. Entsprechend werden Swaps von Mittwoch auf Donnerstag verdreifacht.

3 Die Marge für eine Lock Position wird wie folgt berechnet: Beispiel: Es gibt eine offene Buy Position in Höhe von 1,0 EUR/USD und eine Sell Position in Höhe von 1,0 EUR/USD; Für diese Lock Position (mit einem Leverage von 1:100) beträgt die МТ4 Sicherheit 250 EUR + 250 EUR = 500 EUR.

4 In der Zeit von 23:55 bis 00:15 Uhr EET (Bank Rollover) aufgrund der Reduzierung der Liquidität ist folgendes möglich: Erhöhung des Spreads und des Niveaus der Einstellung von Orders, Verlängerung der Bearbeitungszeit von Kundenorders, die Übergabe des Handels in den Modus "Close only", ein vollständiges Handelsverbot.